今日(9月10日)午后,A股上演逆转行情,三大指数震荡走高,纷纷收涨,全市场超3300只个股上涨,两市成交额超5200亿元。

盘面上,上午银行板块独领风骚,银行ETF(512800)场内价格一度涨近0.9%。午后计算机板块领涨两市,华为概念股大爆发,大数据产业ETF(516700)、信创ETF基金(562030)场内价格联袂涨超2%。消费电子方面“神仙打架”,两大巨头苹果、华为新品发布会接连召开,科技ETF(515000)、电子ETF(515260)场内亦有亮眼表现!

为何A股午后大逆转?发生了什么?消息面上,今天下午14:30,华为召开新品发布会,备受期待的三折叠手机正式推出,推升消费电子热度,市场关注度持续提升。此前,北京时间今日凌晨1点,苹果举行“高光时刻”线上发布会,发布了 Apple Watch、AirPods、iPhone三大产品线内的多款新品。

表示,苹果、华为两大消费电子品牌新品发布,一方面,受益于行业需求周期复苏,另一方面,随着AI技术的不断深入应用,消费电子领域或将迎来新的增长机遇。

配置方向上,建议,可以防御风格行业为底仓,适度参与成长行情以博弹性。防御板块中,建议重点关注煤炭开采、电力,而对于国有大型银行、白色家电等行业,可持续关注交易拥挤度情况,择机进行配置。主题成长及独立景气风格板块中,建议重点关注工业金属(铜)、半导体、消费电子、军工电子、航空装备、医疗器械等。

【ETF全知道热点收评】今日重点聊聊信创、科技和银行等3个板块的交易和基本面情况。

一、【华为概念股大爆发!信创ETF基金(562030)盘中猛拉3.32%,标的指数38只成份股涨超2%,涨逾5%!】

今日午后,华为鸿蒙概念走强,汇聚信创产业龙头的中证信创指数50只成份股全部收红,38股涨超2%,其中,、金山办公领涨超5%,、、涨逾4%,、等个股大幅跟涨。

热门ETF方面,被动跟踪中证信创指数的信创ETF基金(562030)早盘在水面下盘整,午后发力震荡攀升,场内价格最高上探3.32%,收涨2.33%。

资金面上,计算机板块全天获主力资金净流入26.73亿元,霸居31个申万一级行业首位!

值得注意的是,计算机板块是信创ETF基金(562030)跟踪的中证信创指数的第一大重仓行业,截至9月9日,权重占比86.3%。

消息面上,今天下午,华为举办见非凡品牌盛典及鸿蒙智行新品发布会,备受期待的三折叠手机正式推出。此外,2024年华为全联接大会将于9月19日-21日在上海举办。此前余承东透露,Mate系列新一代产品将搭载鸿蒙HarmonyOSNEXT正式版。

Counterpoint发布的统计数据显示,鸿蒙操作系统在2024年第一季度全球市场份额成功突破4%。在中国市场,得益于华为旗舰产品的热销,鸿蒙首次超越iOS,成为市场第二大操作系统。

表示,开源鸿蒙生态建设进度加速,软硬件协同实现全场景产业链,生态建设使万物互联成为可能。截至2024年,开源鸿蒙生态已经取得了显著的进展,鸿蒙生态设备数量已超过9亿,开发者人数超过254万。

政策面上,9月4日,工业和信息化部、中央网信办等11部门联合印发《关于推动新型信息基础设施协调发展有关事项的通知》明确具体举措,推动新型信息基础设施协调发展。9月5日,工信部、财政部联合印发《电子信息制造业2023-2024年稳增长行动方案》有望促进先进计算、智能汽车等相关产业发展。

华金证券表示,重磅峰会召开,国内AI技术再迎突破,多部门发声为数据、算力等网络基础设施提供有力支撑,政策面持续向好或长效推动高质量发展。

“信创蓝海,指选龙头!”,展望全球局势,地缘政治因素扰动,逆全球化趋势加剧,自主可控需求迫切,从国家安全、信息安全、产业安全的角度来讲,信创领域,均有国家大力扶持和企业加速发展的必要性。看好信创板块发展前景的投资者,建议特别关注信创ETF基金(562030)。公开资料显示,信创ETF基金被动跟踪中证信创指数,汇聚信创龙头,指数具备高成长、大空间特性,可一键投资信创产业链核心环节。

二、【科技股午后反攻,科技ETF(515000)放量走高涨1%,、金山办公涨逾5%!机构建议Q4关注成长主题】

今日午后,科技股吹响反攻号角,AI概念股和消费电子携手共进,市场情绪回暖明显。中证科技龙头指数水下拉升涨逾1%,成份股大面积飘红。截至收盘,锐捷网络涨超6%,金山办公涨逾5%,、中科曙光、、用友网络、等多股涨超3%。

热门ETF方面,代表A股科技龙头行情的科技ETF(515000)昨天下探阶段新低后,今日午后放量走高,场内价格收涨1.05%收复5日均线,反攻明显。全天成交额超4300万元,环比小幅放量。

1、AI驱动市场超预期,CPO概念股午后狂飙

今日午后,CPO概念股反弹狂飙,龙头股中际旭创盘中一度涨逾6%。消息面上,第25届中国国际光电博览会(CIOE 中国光博会)将于9月11日—13日在深圳国际会展中心开幕。在本次展会上,多家厂商将展示1.6T光模块相关产品。

表示,在1.6T产业链方面,目前已逐步成熟,尤其是单通道200GEML以及DSP技术已基本达到量产状态。意味着在未来,在数据中心等场景中,这些高效率的模块产品将可能被大规模采用。同时,随着技术的进步和标准的成熟,硅光模块的出货比例预计将得到提升,硅光模块的渗透率在1.6T时代相比400G及800G时代将显著提升。

银河证券指出,光模块重点企业2024半年度业绩报告总体超预期。2024Q2,北美四大云厂商AI相关资本开支同比增长显著,云厂商对计算能力和带宽需求增长,推动光模块高端产品送代升级。据预测,2024年全球AI驱动的光模块市场预计同比增长45%。具备优势地位的龙头企业有望获得更高的利润率回报,带来业绩的持续边际改善。

2、产品迎密集发布期,消费电子景气度回升

近期,消费电子产品迎来密集发布期。苹果今日凌晨发布iPhone 16、新款智能手表及耳机;在今日的华为见非凡品牌盛典及鸿蒙智行新品发布会上,全球首款三折叠手机华为MateXT发布,华为商城显示,该手机预约人数已超300万人。

华福证券表示,短中长因素共振,把握果链为核心的相关机遇。短期消费电子回暖,中期换机潮+AI负载提升相关零部件价值量,长期AI有望带来ASP继续大幅提升+换机周期缩短,同时AI赋能消费电子形态创新。我们认为消费电子高成长周期即将开启,估值体系有望重回高成长估值,核心看好果链和终端创新受益标的。

3、机构建议关注成长主题,科技龙头性价比较高

华福证券指出,从2024年四季度投资策略上看,市场存在阶段性反弹的契机,建议围绕成长类主题展开,如电子、通信等板块。美联储降息打开我国货币政策空间,流动性边际宽松,为成长主题演绎提供良好宏观环境。潜在的催化事件可关注:消费电子产品发布旺季、“新质生产力”政策支持、美国大选、AI技术革新或热门应用偶发等。

其次,从估值角度看,今年以来成长风格表现较弱,科技龙头板块整体表现为低位震荡。截至9月10日,中证科技龙头指数最新动态PE为28.05倍,处近五年4.71%分位点,估值回落明显,下半年成长板块崛起空间或较大,科技龙头配置性价比或较高。

一键布局科技领域龙头赛道,建议关注科技ETF(交易代码:515000,联接A:007873,联接C:007874)。资料显示,科技ETF(515000)跟踪中证科技龙头指数,该指数从沪深市场的电子、计算机、通信、生物科技等科技领域中选取规模大、市占率高、成长能力强、研发投入高的50只上市公司,集中代表A股科技核心资产。风险收益特征相较其它单一科技赛道品种更加均衡。

三、【情绪冲击结束,配置价值回升!四大行带领银行重启升势,银行ETF(512800)逆势拉涨】

今天上午,沪指继续下探迭创阶段新低,关键时刻还是银行站了出来!

以行业顶流银行ETF(512800)为例,10时一过,银行ETF(512800)掉头向上,场内价格一度涨近0.9%;午后创业板指开启反弹,银行也没有掉队,银行ETF(512800)全天收涨0.66%。

板块个股方面,国有四大行带头,超30只银行股飘红,截至收盘,中行、建行均涨超2%,农行、工行涨超1%,此外涨逾3%,、、等城农商行涨幅居前。

8月末以来银行板块显著波动,截至昨日(9月9日)收盘,银行ETF(512800)跟踪的自8月27日高点以来累计下跌了9.2%。究其原因,主要系房贷利率再下调及转按揭政策传闻对银行基本面预期的扰动,叠加今年以来银行板块涨幅迅猛,短期负面情绪冲击较强。

注:中证银行指数近5个完整年度涨跌幅为:2023年,-7.27%;2022年,-8.78%;2021年,-4.41%;2020年,-4.23%;2019年,22.65%。指数过往业绩不预示未来表现。

站在当下,负面扰动影响如何?年内银行强势上涨逻辑是否发生了根本变化?

政策预期上,9月5日,国新办举办“推动高质量发展”系列主题新闻发布会,央行作出最新表态,年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,降准仍有一定的空间。而受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束。

此外,已有多家机构发布测算数据,即使房贷利率再下调,对银行息差影响有限,且现阶段转按揭可能性不高。如广发证券测算数据显示,即使存量按揭贷款利率下调50BP,静态利润增幅影响6.4%,考虑到对提前还款和不良生成的动态影响,实际动态影响要更小。

也表示,虽然存量按揭利率的调整对银行息差可能形成影响,但考虑负债成本大概率同步调整,即存款利率下调,预计对于息差的总体影响是中性的。

值得一提的是,年初以来银行板块的强势上涨行情其实与银行业绩关系不大,核心驱动是以市场低风险偏好资金对高确定性资产的配置逻辑,在资产荒背景下,上述逻辑或不会发生变化,适度调整有望带来配置机会。

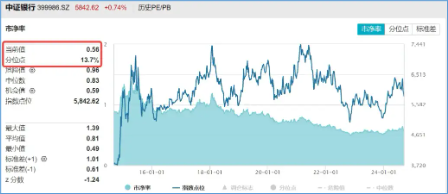

截至今日收盘,银行ETF(512800)跟踪的中证银行指数最新市净率PB仅0.56倍,位于近10年13.7%分位点的历史低位。与此同时,中证银行指数股息率为5.5%,较无风险利率水平(10年期国债收益率)2.13%显著溢价超3个百分点,配置性价比依旧突出。

股息铸就价值!看好银行板块配置性价比的投资者可以关注银行ETF(512800)。银行ETF(512800)被动跟踪中证银行指数,成份股囊括A股42家上市银行,近三成仓位布局、、等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦、、等高成长性股份行、城商行、农商行,是跟踪银行板块整体行情的高效投资工具。

数据来源:Wind、沪深交易所、华宝基金等。

风险提示:大数据产业ETF被动跟踪中证大数据产业指数,该指数基日为2012.12.31,发布于2016.10.18;信创ETF基金被动跟踪中证信创指数,该指数基日为2017.12.29,发布于2012.12.21;科技ETF被动跟踪中证科技龙头指数,该指数基日为2012.6.29,发布于2019.3.20;电子ETF被动跟踪中证电子50指数,该指数基日为2008.12.31,发布于2009.7.22;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,华宝基金亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估, 大数据产业ETF、信创ETF基金、科技ETF、电子ETF、银行ETF风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资须谨慎。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号